Аналитический центр Halyk Finance выразил мнение о том, что государственные меры по ипотечному кредитованию фактически вытеснили частный рынок. Детали узнал корреспондент Bizmedia.kz.

По данным Национального банка Казахстана (НБК), к концу сентября 2023 года, в рамках жилищной программы «7-20-25», было выдано 70 137 займов на общую сумму 948,4 миллиарда тенге.

Ставка вознаграждения по ипотеке в рамках этой программы составляет 7%, в то время как рыночные ставки приближаются к 19%. Помимо этой программы, государственное субсидирование ставок фактически вытеснило частные механизмы в ипотечном кредитовании через предоставление жилищных займов Отбасы банком.

В рамках программы «7-20-25» выдано 70 137 займов

В контексте розничного кредитования, в отличие от рынка потребительских кредитов, ипотечное кредитование подвергается широкому воздействию государства через финансовые институты развития (ФИР). В последние годы это вмешательство осуществляется через:

Жилищные займы, предоставляемые Отбасы банком, входящим в структуру Байтерека. Доля таких займов составляет чуть более 60% или более 3 трлн тенге к августу 2023 года.

Жилищные программы с субсидированием процентной ставки, проводимые через БВУ, например, «7-20-25». Займы по этой программе в БВУ составили более 1 трлн тенге к концу 2022 года.

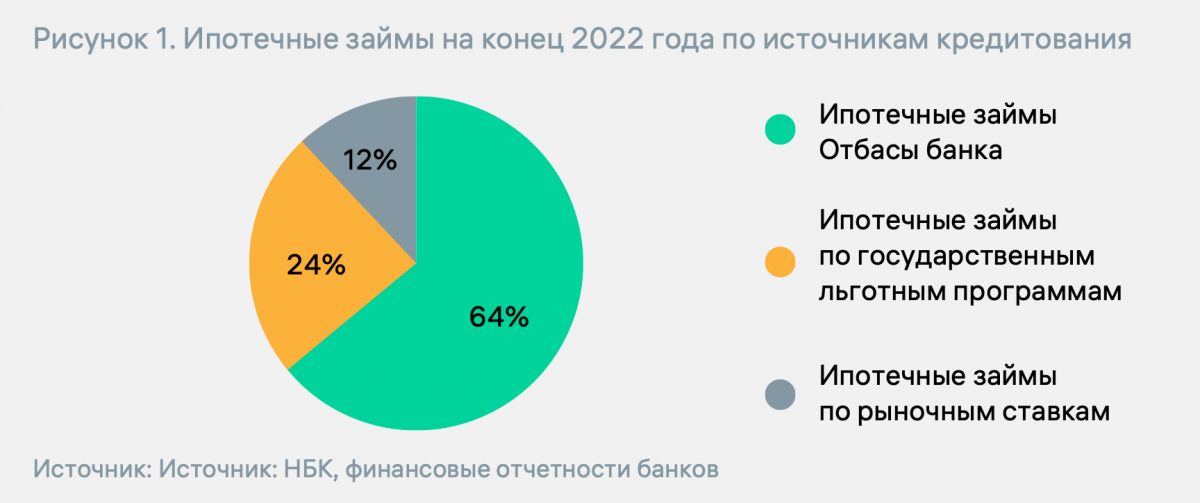

В 2022 году доля жилищных займов, получивших государственную субсидию ставки, составила 88% (Оценка в 88% является консервативной, поскольку не включает займы по программе «7-20-25», выданные Банком Фридом Финанс, который также участвует в программе. Таким образом, итоговое значение жилищных займов, тем или иным образом субсидируемых государством, еще выше), из которых 64% пришлись на Отбасы банк.

Стоит отметить, что ставки Отбасы банка варьируются от 3.5% до 10%, а программа «7-20-25» предлагает ипотеку под 7% годовых. В то время как ставки банков на обычных программах ипотечных займов начинаются с 18-19%.

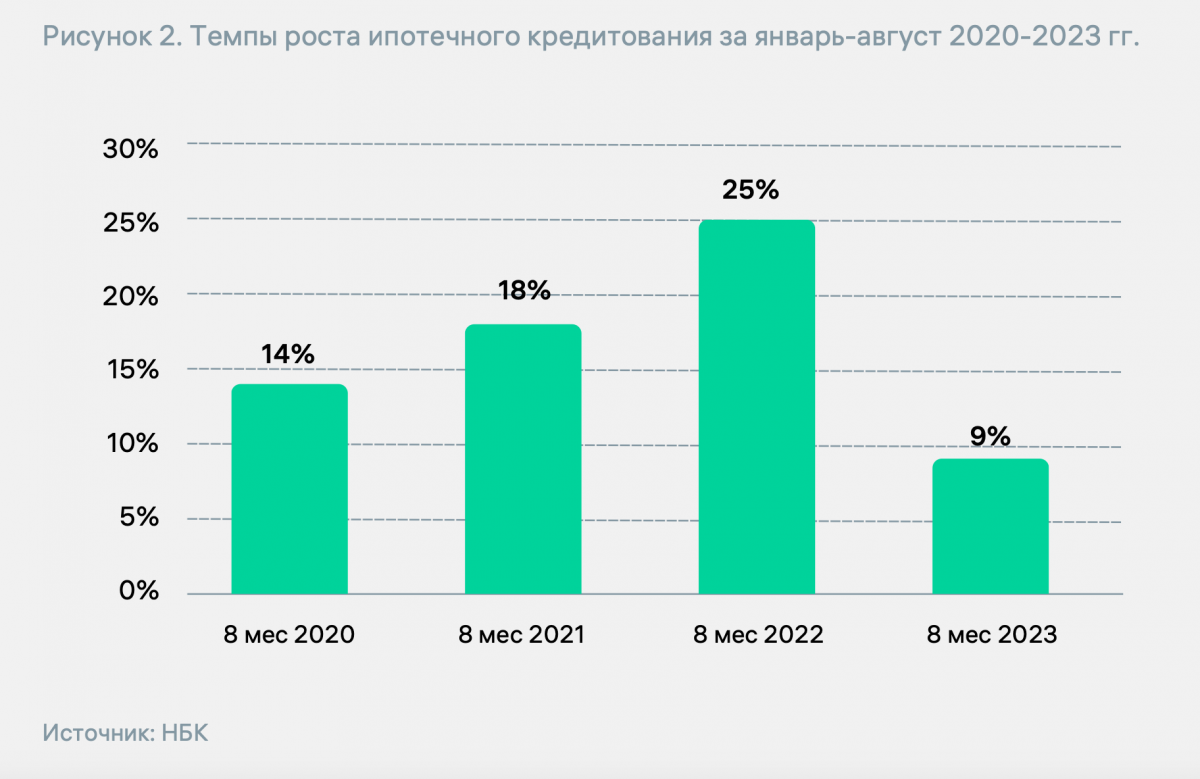

Такое вмешательство в формирование цен на рынке ипотеки, несмотря на видимую доступность жилья для населения, сопровождается рядом негативных последствий, которые оказывают негативное воздействие на рыночную конкуренцию и затрудняют развитие финансовой системы.

Во-первых, такая структура займов делает жилищный рынок уязвимым для спекулятивных тенденций, поскольку новые программы стимулируют волатильность цен на рынке. Анонсирование новой жилищной программы приводит к росту цен на недвижимость, а завершение программы может вызвать стагнацию.

Во-вторых, ресурсы государственной помощи ограничены, и не все могут получить ипотеку по льготным ставкам. Например, лимиты по программе «7-20-25» составляют всего 2% от общего объема ипотечных займов к концу 2022 года.

В-третьих, различие между льготными и рыночными ипотечными ставками создает иллюзию несправедливости существующих рыночных ставок и подходов банков.

Эксперты призывают прекратить выдачу ипотечных займов по льготным ставкам, которые ниже рыночных ставок, предлагая перераспределить государственную помощь населению для приобретения жилья, чтобы не исказить рыночные цены и ставки на ипотеку. Субсидии должны предоставляться напрямую заемщикам, а не банкам или ФИР.

Для поддержания конкуренции и рыночных условий в финансовой системе, банки и институты развития должны работать на рыночных условиях в отношении предоставления ипотечных кредитов. Это поможет заемщикам выбирать между банками и государственными институтами развития на основе рыночных ставок и условий, что способствует развитию конкуренции и расширению кредитного портфеля банков.