Аналитики S&P Global Ratings высказали мнение, что в Казахстане сильные банки вытесняют слабых. Наблюдается поляризация банковского сектора. Об этом сообщает Bizmedia.kz — новости бизнеса.

По мнению аналитиков S&P Global Ratings, поляризация банковского сектора в Казахстане может усилиться в будущем. Сильные игроки расширяют свое присутствие на рынке, а слабые постепенно покидают его. В последние годы количество банков в секторе значительно сократилось, и возможна дальнейшая консолидация сектора.

Международное рейтинговое агентство считает, что уровень конкуренции в банковском секторе останется высоким в течение 2022-2023 годов. Учитывая, что уровень задолженности населения является умеренным, у банков все еще есть возможности для развития бизнеса. Совокупный кредитный портфель казахстанских банков составляет около 25% ВВП.

Крупнейшие банки делают крупные инвестиции в развитие передовых систем и технологий, чтобы опередить быстро меняющиеся условия рынка. Они могут выиграть от принятия решительных мер, в то время как более мелкие банки могут быть вынуждены работать в менее привлекательных сегментах рынка в условиях растущей конкуренции.

Дочерние банки тоже влияют

По мнению S&P, риски для финансовой стабильности сектора, связанные с дочерними компаниями российских банков, находящихся под санкциями, ограничены.

Агентство напоминает, что с начала войны страны ЕС и США ввели санкции против ПАО «Сбербанк России», Банка ВТБ (ПАО) и АО «АЛЬФА-БАНК». Это создало серьезную проблему и затронуло все три дочерние компании российских банков в Казахстане.

По состоянию на 1 февраля 2022 года на долю казахстанских дочерних банков приходилось около 14% депозитов клиентов. Однако в последние годы эта цифра значительно снизилась, и по состоянию на 1 февраля 2020 года на них приходилось только 2% от общего объема депозитов казахстанских вкладчиков.

Банковский сектор в Казахстане смог быстро адаптироваться к текущей ситуации благодаря быстро меняющейся структуре рынка. Однако эти изменения привели к еще большей концентрации среди крупных банков в Казахстане, что может привести к усилению конкуренции и снижению позиций более мелких игроков.

Банковский сектор Казахстана состоит из 22 банков по состоянию на 1 июня 2022 года, из которых 13 являются БСТБ с иностранным участием, включая 10 дочерних банков. Совокупные активы банковского сектора в мае 2022 года снизились на 0,2%, в основном за счет снижения ценных бумаг на 4,9%, или на 372 млрд тенге.

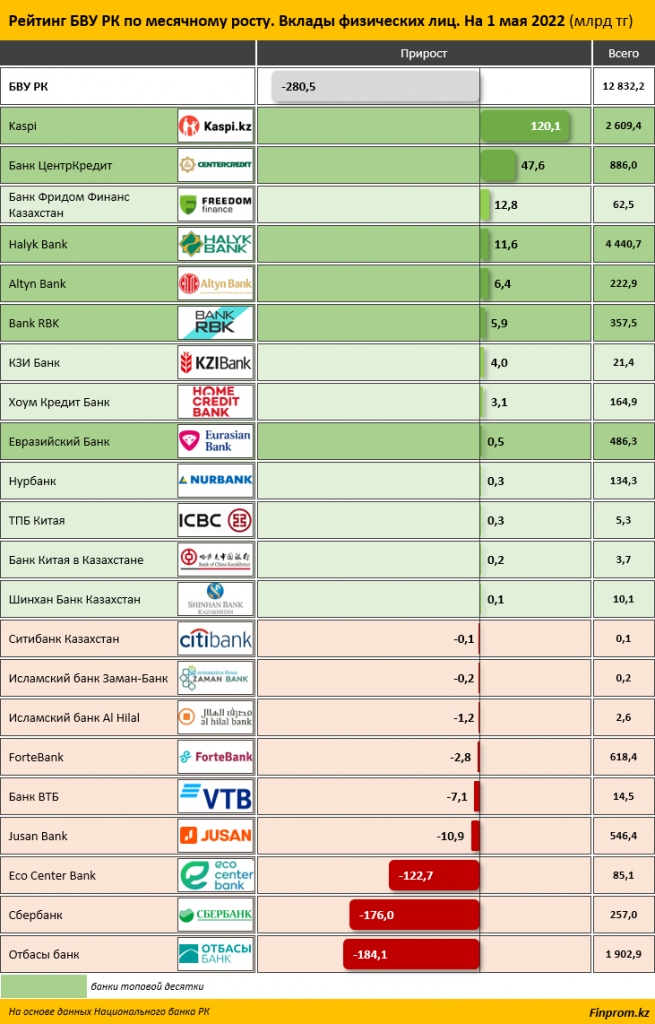

Портфель розничных вкладов сократился за месяц на 280 миллиардов тенге. Какие банки в плюсе?

За апрель текущего года портфель розничных депозитов просел на 280,5 млрд тг (−2,1%). Сокращение наблюдается второй месяц подряд. В итоге к 1 мая текущего года объём вкладов физлиц в БВУ РК составил 12,83 трлн тг.

В месячной динамике в минусе оказались 9 из 22 БВУ, причём портфели вкладов населения просели, в числе прочих, и у 4 БВУ в топовой десятке банков — держателей депозитов физлиц.

На фоне общего спада по сектору абсолютным лидером по росту вкладов населения стал Kaspi: плюс 120,1 млрд тг за апрель (+4,8%), до 2,6 трлн тг к 1 мая текущего года.

Второй результат по месячному росту — у Банка ЦентрКредит: плюс 47,6 млрд тг за апрель, до 886 млрд тг к началу мая.

В отличие от первых двух лидеров, замыкает ТОП-3 по месячному росту вкладов населения Банк Фридом Финанс Казахстан, не входящий в десятку крупнейших банков в секторе. Фининститут нарастил портфель на 12,8 млрд тг за месяц, до 62,5 млрд тг.

Читайте также:

- S&P понизило прогноз по рейтингу «Самрук-Казына» на «негативный»

- Нацбанк выкупил облигации проблемных банков на 701 млрд тенге

- Нацбанк РК прикрывает ForteBank из-за родственных связей?

- В каком банке Казахстана выгоднее переводы денег в 2022 году. Анализ

- Чем плох Банк ЦентрКредит? Мнения казахстанцев