Кредитор, ориентированный на стартапы, Silicon Valley Bank Financial Group, стал крупнейшим банком, обанкротившимся с момента финансового кризиса 2008 года в пятницу. Это произошло из-за внезапного краха, который потряс мировые рынки и оставил многие компании и инвесторов в затруднительном положении. Они потеряли миллиарды долларов, передает Bizmedia.kz со ссылкой на Reuters.

Что это за банк и почему он обанкротился

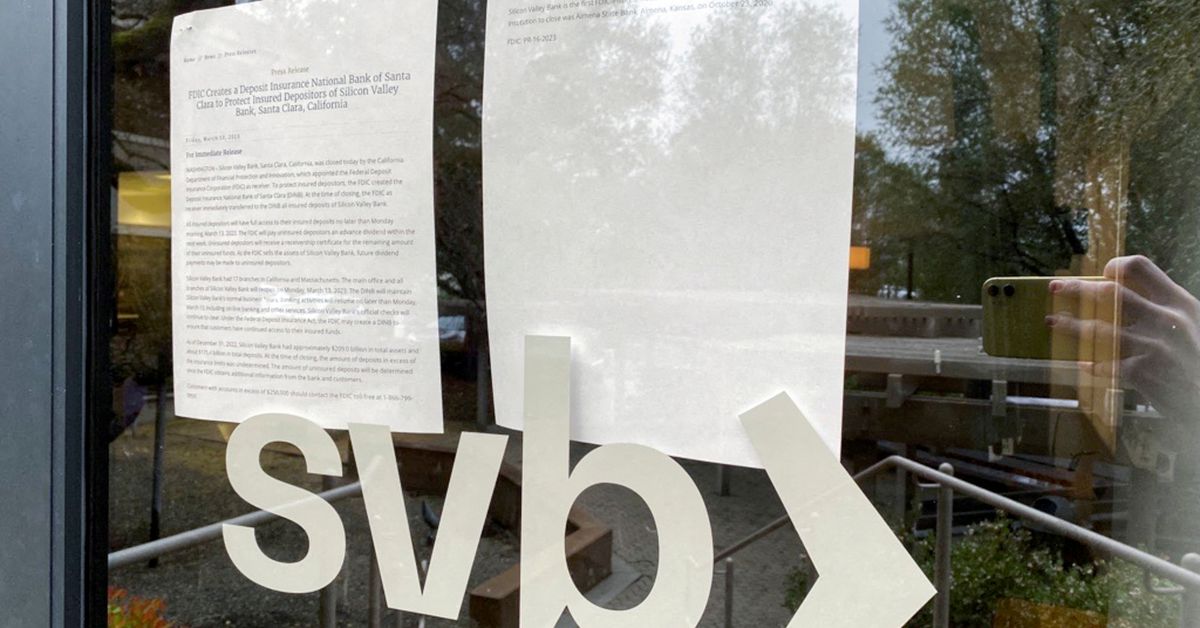

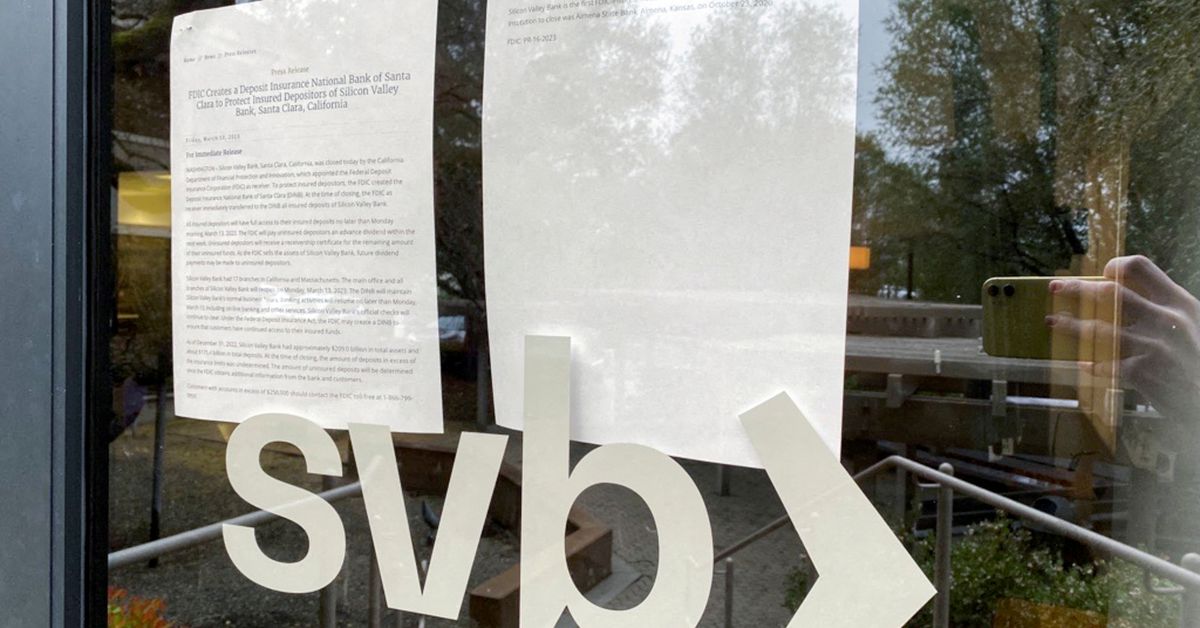

Калифорнийские банковские регуляторы закрыли банк, работавший под именем Silicon Valley Bank, в пятницу и назначили Федеральную корпорацию по страхованию депозитов (FDIC) получателем его активов для последующей реализации.

Кредитор, базирующийся в Санта-Кларе, был оценен как 16-й по величине в США в конце прошлого года, с активами около 209 миллиардов долларов (для сравнения — все банки Казахстана имеют активов на 100 млрд долларов). Причина внезапного краха банка, специализирующегося на технологиях, была неясна. Но эксперты утверждают, что агрессивное повышение процентных ставок Федеральной Резервной Системы (ФРС) в прошлом году, которое сократило финансовые возможности в секторе стартапов, в котором банк был заметным игроком, могло быть причиной.

В попытке привлечь капитал для компенсации убывающих депозитов, банк потерял 1,8 миллиарда долларов по казначейским облигациям, чья стоимость была снижена из-за повышения ставок ФРС.

Самый большой банкрот с 2008 года

Обанкротившийся Silicon Valley Bank является крупнейшим игроком, обанкротившимся с момента падения Washington Mutual в 2008 году, что стало символическим событием, вызвавшим финансовый кризис, который затянулся на многие годы. Крах 2008 года привел к введению более жестких правил в Соединенных Штатах и за их пределами.

С тех пор, как Washington Mutual объявил себя банкротом в 2008 году, регуляторы США ввели более строгие требования к капиталу банков, направленные на обеспечение того, чтобы крах отдельных банков не нанес ущерба более широкой финансовой системе и экономике.

Главный офис и все филиалы Silicon Valley Bank снова откроются 13 марта, и все застрахованные вкладчики смогут получить доступ к своим депозитам, как заявила FDIC — аналог нашего КФГД.

Однако, как сообщает FDIC, на конец 2022 года 89% из $175 млрд депозитов банка не были застрахованы, и их судьбу еще предстоит определить.

Люди, знакомые с этим вопросом и просившие сохранить анонимность, сообщили, что FDIC в выходные ищет другой банк, который готов объединиться с Silicon Valley Bank. FDIC надеется заключить сделку к понедельнику, чтобы защитить необеспеченные депозиты, но на данный нет данных о какой-либо заключенной сделке.

Представитель FDIC не смог прокомментировать данную ситуацию.

Поиск покупателей на Silicon Valley Bank

Как сообщили источники, материнская компания Silicon Valley Bank — SVB Financial работает с инвестиционным банком Centerview Partners и юридической фирмой Sullivan & Cromwell в поисках покупателей для своих активов, включая инвестиционный банк SVB Securities, управляющий капиталом Boston Private, и исследовательскую фирму MoffettNathanson. Как отмечается, конкуренты и частные инвестиционные компании могут быть заинтересованы в этих активах.

Однако неясно, будут ли покупатели заинтересованы в этих активах, если SVB Financial не подаст заявление о банкротстве. Кредитное рейтинговое агентство S&P Global Ratings заявило в пятницу, что ожидает, что SVB Financial официально объявит банкротство из-за своих обязательств.

Представитель SVB не ответил на запросы о комментариях.

Компании, такие как производитель видеоигр Roblox Corp (RBLX.N) и производитель потоковых устройств Roku Inc (ROKU.O), заявили, что у них есть сотни миллионов долларов на депозитах в банке. Roku заявила, что ее депозиты в SVB были в значительной степени незастрахованы, в результате чего ее акции упали на 10% в ходе расширенных торгов.

Технологические работники, чьи зарплаты зависели от банка, также беспокоятся. Филиал SVB в Сан-Франциско прикрепил записку к двери, в которой клиентам предлагалось позвонить по бесплатному телефонному номеру.

Генеральный директор SVB Financial Грег Беккер выступил с видеообращением, в котором признал, что для сотрудников последние 48 часов, предшествовавшими краху банка, были «невероятно трудными».

Такие проблемы в SVB подчеркивают уязвимости на рынке, которые обнажает кампания Федеральной резервной системы США и других центральных банков по борьбе с инфляцией путем прекращения эры дешевых денег. Банковский сектор охватывают опасения.

За последние два дня банки США потеряли на фондовом рынке более 100 миллиардов долларов, а европейские банки потеряли еще около 50 миллиардов долларов, согласно расчетам Reuters.

Американские кредиторы First Republic Bank (FRB. N) и Western Alliance (WAB. N) заявили в пятницу, что их ликвидность и депозиты остаются устойчивыми, стремясь успокоить инвесторов, поскольку их акции упали. Другие банки, такие как немецкий Commerzbank (CBKG.DE), также выпустили с подобными заявлениями, чтобы успокоить инвесторов.

Больше боли

Некоторые аналитики прогнозируют усиление проблем в банковском секторе по мере распространения эпидемии и растущей стоимости денег, вызывая беспокойство относительно скрытых рисков.

«На следующей неделе может произойти кровавая баня, так как… есть короткие продавцы, и они собираются атаковать каждый банк, особенно более мелкие», — сказал Кристофер Уэйлен, председатель Whalen Global Advisors.

Министр финансов США Джанет Йеллен встретилась с банковскими регуляторами в пятницу и выразила «полную уверенность» в их способности реагировать на ситуацию, сообщило Казначейство.

Белый дом заявил в пятницу, что верит и доверяет финансовым регуляторам США, когда их спросили о провале SVB.

Генезис краха SVB лежит в условиях роста процентных ставок. Поскольку более высокие процентные ставки привели к закрытию рынка первичных публичных предложений для многих стартапов и сделали частный сбор средств более дорогостоящим. Некоторые клиенты SVB начали выводить деньги.

Чтобы финансировать выкупы, SVB продал портфель облигаций на сумму 21 миллиард долларов, состоящий в основном из казначейских облигаций США, в среду и заявил, что продаст обыкновенные акции на сумму 2,25 миллиарда долларов и привилегированные конвертируемые акции, чтобы заполнить свою дыру в финансировании.

К пятнице обвал цен на акции сделал привлечение капитала невозможным, и источники сообщили, что банк пытался рассмотреть другие варианты, включая продажу, пока регуляторы не вмешались и не закрыли банк.

Последним учреждением, застрахованным FDIC, которое закрылось, был Almena State Bank в Канзасе 23 октября 2020 года.

Читайте также:

- Как проголосовать на референдуме, если будете находиться не по месту своей регистрации?

- В ДГД напомнили сроки отчетности и платежей казахстанцев в марте

- С 12 марта компании начнут штрафовать за нарушение сроков внесения сведений в ЕСУТД

- В Актюбинской области раскрыта схема с незаконным оборотом цифровых активов

- Иран судьбы. Война Вашингтона с Тегераном как исторический шанс для Астаны