В Агентстве по регулированию и развитию финансового рынка (АРРФР) подвели некотрые итоги деятельности казахстанских банков за 2023 год. Не все банки второго уровня смогли выполнить поставленные перед ними задачи, сообщает Bizmedia.kz.

В соответствии с обобщенной информацией за прошлый год, финансовый регулятор — Нацбанк — и второстепенные банки не смогли выполнить задачи, определенные в последнем послании президента народу Казахстана. В нем была подчеркнута необходимость решения вопросов, связанных с недостатком корпоративного кредитования, сокращением чрезмерного кредитования граждан, справедливым перераспределением сверхдоходов банков, включением «замороженных активов» банков на общую сумму 2,3 трлн тенге в экономический оборот, а также сокращением высокой концентрации банковской сферы путем привлечения в Казахстан трех надежных зарубежных банков.

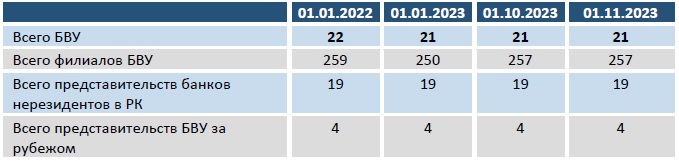

К сожалению, реальная статистика выглядит иначе. Количество второстепенных банков, оставшихся на протяжении года, составляет 21, а количество их филиалов увеличилось всего на 7, достигнув 257. В начале прошлого года было больше банков и филиалов — соответственно 22 и 259. По-прежнему существует 19 представительств зарубежных банков.

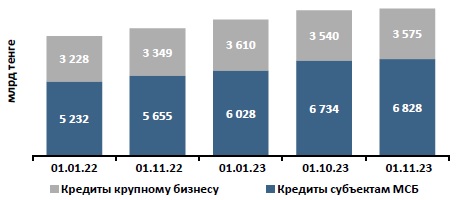

Кредитование крупного бизнеса продолжает находиться в застойном состоянии, с сокращением объема предоставленных кредитов на 1,0% с начала года, что составляет 3 триллиона 575,0 миллиарда тенге. АРРФР отмечает, что этот отрицательный тренд и замедление темпов роста корпоративного кредитования в целом объясняются высокой стоимостью заемных ресурсов, особенно долгосрочных, и приостановкой субсидирования процентных ставок в рамках государственных программ с июня по октябрь прошлого года.

С другой стороны, объем кредитов, предоставленных субъектам малого и среднего бизнеса, увеличился с начала года на 13,3%, достигнув 6 триллионов 828 миллиардов тенге, а для юридических лиц — на 3,5%, до 8 триллионов 955 миллиардов тенге. В целом объем кредитов, выданных бизнес-субъектам (включая индивидуальных предпринимателей, которые получили кредит для предпринимательской деятельности), увеличился с начала года на 7,9%, достигнув 10 триллионов 403 миллиарда тенге. Аналитики АРРФР указывают, что основной рост в кредитовании бизнеса обусловлен займами МСБ, включая индивидуальных предпринимателей.

В прошлом году не удалось снизить уровень задолженности граждан Казахстана, что подтверждается стремительным ростом суммы кредитов, выданных частным лицам. С начала текущего года этот показатель увеличился на 22,4%, достигнув 17 трлн 336 млрд тенге (за вычетом индивидуальных предпринимателей — 15 трлн 888 млрд тенге). В октябре объем новых кредитов, выданных частным лицам, увеличился на 1 трлн 485 млрд тенге, что составляет прирост в 4,7% по сравнению со сентябрем. При этом объем потребительских кредитов в октябре вырос на 8,2%, достигнув 1 трлн 86 млрд тенге, в то время как объем ипотечных кредитов уменьшился на 4,2%, составив 146 млрд тенге.

В течение текущего года объем потребительских займов вырос на 25,4%, достигнув 9 трлн 652 млрд тенге, что эквивалентно росту на 1 трлн 954 млрд тенге. Объем ипотечных кредитов увеличился на 11,8%, или на 558 млрд тенге, достигнув 5 трлн 267 млрд тенге.

Интересно отметить, что объем кредитования частным лицам продолжает расти, даже несмотря на увеличение затрат на заемные средства, которые клиенты обязаны выплачивать банкам. В октябре средневзвешенная процентная ставка по кредитам, предоставляемым физическим лицам в тенге, достигла 20,0%, в сравнении с 17,4% в начале года. Для нефинансовых корпоративных клиентов ставка составила 19,2%, что соответствует уровню начала года.

Банки продолжают наблюдать значительный рост чистой прибыли. Она достигла 1 трлн 777 млрд тенге с января по октябрь текущего года, что составляет прирост в 53,8% по сравнению с прошлым годом. С начала сентября прибыль увеличилась на 355,3 млрд тенге, что составляет 25,0%. Ситуация с банковскими прибылями следует известному сценарию «а Васька слушает да ест». Не ожидается значительных изменений к концу года. Если государство сможет реализовать законодательные изменения и увеличить налоговые отчисления банков, основная нагрузка попадет на небольшую группу участников рынка, поскольку чистая прибыль банковского сектора довольно концентрирована: два банка контролируют 53,5% от общего объема прибыли, а пятерка лидеров — 72,7%.

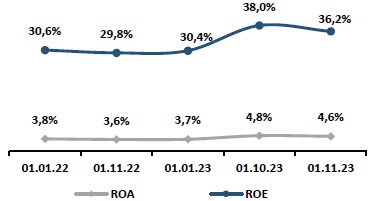

Также следует отметить, что показатели рентабельности банков растут в течение 10 месяцев текущего года: Рентабельность активов (ROA) увеличилась с 3,7% до 4,8% к 1 ноября, а рентабельность капитала (ROE) — с 30,4% до 36,2%.

Один из негативных трендов в банковском секторе, который продолжает преобладать, — это рост зависимости депозитной базы от физических лиц, при одновременном сокращении вкладов со стороны корпоративных клиентов. С начала текущего года сумма вкладов от населения выросла на 9,8%, достигая 17 трлн 175 млрд тенге к 1 ноября. Это равно 1 трлн 528 млрд тенге в абсолютных числах. В то же время, депозиты корпоративных клиентов сократились на 2,8%, или на 428 млрд тенге, составив 14 трлн 860 млрд тенге. Общий объем депозитов за 10 месяцев этого года вырос на 3,6%, достигнув 32 трлн 35 млрд тенге. Однако не стоит иллюзий: большая часть депозитной базы (22 трлн 478,5 млрд тенге) состоит из срочных депозитов, в то время как на сберегательные вклады приходится всего 1 трлн 520,5 млрд тенге к началу ноября. Оставшиеся 8 трлн 541,0 млрд тенге хранились на текущих счетах.

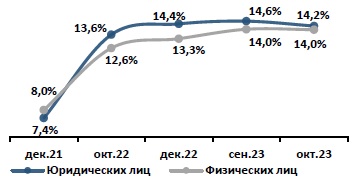

Похоже, банки смирились с уменьшением корпоративных депозитов. В октябре средняя ставка по вкладам корпоративных клиентов в национальной валюте снизилась до 14,2% по сравнению с 14,6% в сентябре и 14,4% в начале года. Ставка по депозитам населения оставалась стабильной в первых двух месяцах осени, составляя 14,0%, по сравнению с 13,3% в начале года. Банки предлагали своим клиентам ставку ниже номинальной стоимости денег, так как базовая ставка Национального банка была и остается значительно выше — 15,75% годовых.