Эксперты финансового рынка Казахстана сделали прогноз по денежно-кредитной политике. Ожидается повышение базовой ставки. В деталях разобрался корреспондент Bizmedia.kz — новости бизнеса.

Аналитический центр АФК представил результаты очередного опроса профессиональных участников финансового рынка в отношении некоторых индикаторов в мае 2022 года.

- В исследовании изучалось мнение профессиональных участников финансового рынка, представителей банковских, страховых, брокерских организаций, сотрудников аналитических и казначейских подразделений. В данной публикации представлены ответы респондентов на вопросы, касающиеся прогнозов по следующим ключевым индикаторам:

- Стоимость нефти марки Brent;

- Стоимость доллара США против российского рубля;

- Стоимость доллара США против казахстанского тенге;

- Инфляция;

- ВВП;

- Базовая ставка НБРК.

Нефть, курсы тенге и доллара

На фоне высоких цен на нефть, регуляторных мер по стабилизации курса нацвалюты, включая повышение интереса к тенговым инструментам, а также в преддверии предстоящего налогового периода (20–25 мая) — краткосрочные ожидания экспертов по курсу нацвалюты существенно улучшились.

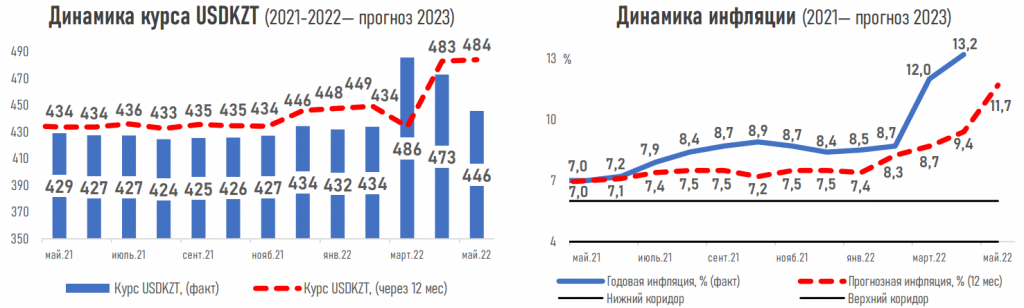

Участники опроса прогнозируют, что к началу июня 2022 года курс USDKZT составит 448,3 тенге за доллар (тек. 445,5), тогда как месяцем ранее ожидалось 472,9 тенге за доллар.

Между тем ожидания по курсу нацвалюты через год остаются умеренно негативными — 484,0 тенге за доллар (+8,7% к текущему курсу).

Сохраняющаяся геополитическая напряжённость, усиление волатильности на мировых рынках, глобальный выход инвесторов из активов развивающихся стран в свете ужесточения монетарных политик развитых стран могут оказывать давление на нацвалюту в следующие 12 месяцев.

Ожидания по ценам на нефть через год сохранились вблизи их текущих значений — 104,4 доллара за баррель (тек. 104,0), что может быть обусловлено высокой волатильностью рынка, неустойчивостью баланса спроса и предложения.

Повышение базовой ставки, рост инфляции и ухудшение роста ВВП

На фоне усиления инфляционного давления в стране (до 13,2% в апреле) и высоких проинфляционных рисков в мировой экономике средняя оценка ожидаемой через год инфляции увеличилась до 11,7% (9,4% ранее).

- После очередного повышения базовой ставки до 14,0% в апреле, большинство экспертов (69%) ожидают сохранения денежно-кредитных условий на заседании 6 июня. При этом 25% экспертов прогнозируют повышение базовой ставки до 14,5–15%, отыгрывая «ястребиные» заявления Нацбанка о ее дальнейшей траектории.

Ожидания экспертов по росту ВВП Казахстана через год немного ухудшились — 3,0% против 3,1% месяцем ранее, что, вероятно, обусловлено разрывами логистических цепочек, более высокими процентными ставками и общим замедлением мировой экономики.

Отметим, что данные результаты не являются инвестиционной рекомендацией и отражают суждения независимых экспертов, а также не являются официальным мнением представленных организаций. Все участники данного исследования, не несут какой-либо ответственности за представленные в данном обзоре прогнозы, являющиеся не более чем экспертными суждениями в один конкретный момент времени. Изменения цен на финансовых и товарных рынках являются следствием множества событий, происходящих в мире, различных по характеру и воздействию. Прогнозирование предполагает целый ряд допущений, которые могут моментально терять свою актуальность. В связи с изложенным выше, рекомендуется относиться с должной осторожностью к любым прогнозам, озвучиваемым публично.

Отдельное внимание к базовой ставке

- Недавно депутат Мажилиса раскритиковал Национальный банк за высокую базовую ставку. Эта высокая ставка вынуждает банки брать с потребителей больше денег за кредиты, а также позволяет банкам зарабатывать больше денег. Депутат указал на действия Федеральной резервной системы США и Центрального банка России как на примеры того, как центральный банк может сохранить низкую базовую ставку.

Критика депутата вполне понятна, поскольку высокие процентные ставки могут оказать значительное влияние как на потребителей, так и на предприятия. Потребителям может быть трудно позволить себе кредиты по таким высоким ставкам, а предприятия могут оказаться не в состоянии инвестировать из-за отсутствия доступных вариантов финансирования.

Это будет хорошей новостью как для бизнеса, так и для потребителей, поскольку предоставит больше возможностей для инвестиций и роста. Однако важно отметить, что действия ФРС не лишены риска. Всегда существует вероятность роста инфляции, если ставки будут повышены слишком быстро или слишком высоко, что может привести к экономической нестабильности. В связи с этим поэтому ФРС должна быть бдительной в своих действиях и внимательно следить за последствиями своих решений.

Возможно, пора фискальным и монетарным властям сесть за стол и решить вопрос со ставкой и фискальными импульсами.

Кстати, Минфин РК планирует увеличить заимствование на внутреннем рынке в мае

- Планируемый объём заимствований вырастет до 380 млрд тенге с 290 млрд тенге ранее. Свой ежедневный обзор рынков и бирж представил аналитический центр Ассоциации финансистов Казахстана

Валютный рынок

В преддверии длинных выходных в стране на валютном рынке страны преобладал спрос на инвалюту, что может быть обусловлено ее привлекательным уровнем покупки и традиционным закрытием длинных тенговых позиций перед выходными. По итогам торгов в пятницу, 06 мая, курс по паре USDKZT вырос до отметки 435,58 тенге за доллар (+7,76 тенге). При этом объём торгов резко снизился до $79,5 млн (-$59,3 млн), отражая низкую активность игроков перед праздничными выходными.

Между тем во второй половине мая поддержку тенге могут оказать выплаты квартальных налогов крупными недропользователями. Напомним, в предыдущем квартале налоговые отчисления в Нацфонд составили 606 млрд тенге. С другой стороны, против тенге будет играть начало сезона отпусков, ускорение освоения бюджета, а также сужение дифференциала ставок с развитыми странами.

На сегодняшней сессии пара USDKZT (10:20 ALA) торгуется на уровне 445,5 тенге за доллар.

Денежный рынок

Значимых изменений на денежном рынке в пятницу не наблюдалось, индикативные ставки изменялись вблизи верхней границы базовой ставки (TONIA – 14,44%, SWAP – 15,83%). В то же время на фоне предстоящих продолжительных выходных объём изъятия ликвидности на депозитном аукционе существенно вырос и составил 296 млрд тенге (+113 млрд тенге) при доходности 14% годовых. Открытая позиция по операциям НБРК удерживается вблизи уровня 2,7 трлн тенге задолженности перед рынком.

Фондовый рынок

Под влиянием заметно возросшей волатильности на мировых фондовых рынках в пятницу выход локальных инвесторов из голубых фишек KASE продолжился. Наиболее существенные распродажи наблюдались в акциях Kcell (-5,4%), тогда как снижение еще 4 инструментов индекса было в пределах 0,3-0,8%. Напомним, ранее АФР признало свыше 200 сделок с акциями Kcell «совершенными в целях манипулирования на рынке ценных бумаг». Из событий на долговом рынке отметим, что в мае Минфин РК планирует увеличить объем заимствований на внутреннем рынке до 380 млрд тенге (290 млрд тенге в апреле).

Мировой рынок

Ведущие американские фондовые индексы во вторник продемонстрировали небольшое восстановление (в пределах 0,3-1,0%) после существенных распродаж днём ранее (падение на 2-4%). В центре внимания инвесторов остаются опасения вокруг перспектив развития экономики, что усугубляется более агрессивным повышением процентной ставки Федрезервом и высокими ценами на сырье. Сегодня выйдут данные об изменении инфляции в США за апрель: аналитики ожидают замедления показателя до 8,2 годовых с 8,5% в марте. Более быстрый рост ИПЦ может вновь запустить волну распродаж на рынках.

Нефть

Стоимость эталонной нефти марки Brent во вторник снизилась на 3,5% – до $101,6 за баррель. Снижение котировок происходило на сообщениях о том, что страны ЕС не достигли соглашения о введении полного эмбарго на российскую нефть и могут ослабить шестой пакет санкций против РФ. Кроме того, нефтетрейдеры обеспокоены негативными статданными по экономикам США и КНР, что может привести к падению спроса на нефть.

Российский рубль

Торги по валютной паре USDRUB в пятницу, 6 мая, закрылись на отметке 69,4 рубля за доллар (+3,6%). В условиях валютных ограничений определяющую роль в курсообразовании играет стабильное предложение инвалюты российскими экспортерами. Отметим, 15 мая в РФ стартует очередной фискальный период, что может увеличить предложение инвалюты на рынке и соответствующим образом отражаться на динамике пары USDRUB.

Читайте также:

- Нацбанк Казахстана сохранил базовую ставку в 14%, что теперь

- Почему Нацбанку нельзя снижать базовую ставку

- За 7 лет власти Казахстана взяли из Нацфонда 19 трлн тенге

- Нужно ли в Казахстане снизить базовую ставку

- Ставки по депозитам двух видов повысили в Казахстане

- Нацбанк Казахстана повысил базовую ставку до 14%

- Как считать проценты — примеры и легкое объяснение