Составлен список казахстанских банков, у которых меньше всего должников по кредитам. Меньше всего их у RBK, БЦК и ForteBank. Подробности узнал корреспондент Bizmedia.kz — новости бизнеса.

Борьба за качество ссудного портфеля продолжается с переменным успехом, однако на долгих дистанциях банковский сектор РК явно выигрывает, отвоёвывая у «плохих» займов позиции. Заметим, успешность в этом вопросе — основной показатель высокого уровня менеджмента и финансовой устойчивости для любого банка, пишет Ranking.kz.

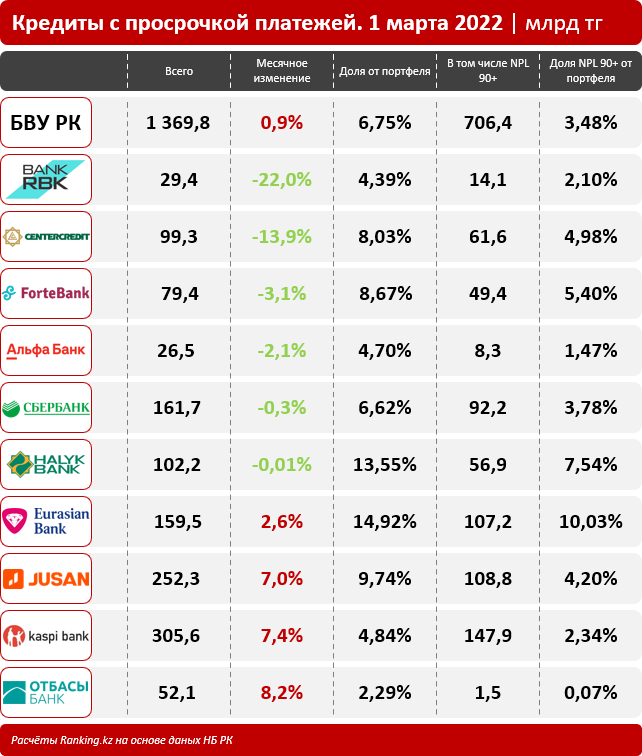

- Так, к началу весны текущего года объём просроченных займов в целом по БВУ РК увеличился на 0,9%, до 1,37 трлн тг, однако за год показатель сократился сразу на 21%.

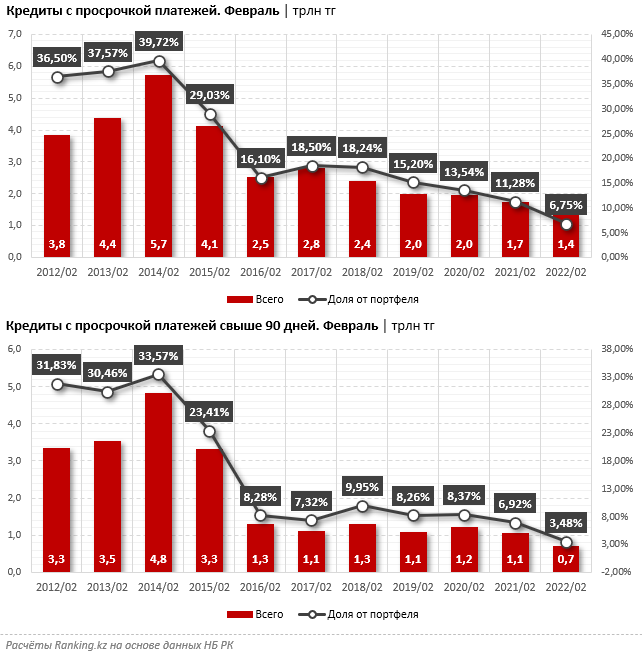

В то же время доля просроченных займов от ссудного портфеля за месяц снизилась с 6,77% до 6,75% — за счёт того, что ссудный портфель увеличился сразу на 1,3%, до 20,3 трлн тг. Для сравнения: вес просрочки достигал 11,28% годом ранее, 18,5% — пять лет назад, и сразу 36,5% — десятилетием ранее.

Впрочем, в банковском секторе нашлись игроки, показавшие эффективное сокращение просрочки за месяц. Так, по снижению объёма займов с просрочкой платежей за февраль в топовой десятке банков-кредиторов страны лидирует Bank RBK: сразу минус 22%, до 29,4 млрд тг. Это всего 4,39% от ссудного портфеля банка, минус 1,55 п. п. за месяц (также лучший показатель среди крупных БВУ РК). За год банк вдвое снизил объём просрочки, как и её долю в портфеле. Примечательно, что при этом сам ссудный портфель Bank RBK увеличился на 5,5% за месяц и сразу на 33,6% за год, до 670 млрд тг, что является одним из самых значительных показателей роста по сектору.

В тройку лидеров по месячному сокращению объема займов с просрочкой платежей также вошли Банк ЦентрКредит (на 13,9% за месяц, до 99,3 млрд тг — это 8,03% от ссудника) и ForteBank (на 3,1% за месяц, до 79,4 млрд тг — это 8,67% от портфеля). У обоих банков также отмечается рост ссудных портфелей — как за месяц, так и за год.

Список банков, у которых меньше должников по кредитам

В свою очередь, токсичные займы с «долгой» просрочкой — свыше 90 дней (NLP 90+) — составили в целом по сектору 706,4 млрд тг, или 3,48% от ссудного портфеля. Годом ранее показатель достигал 6,92%, пять лет назад — 7,32%, а десятилетием ранее — 31,83%.

Доля NPL 90+ в портфеле Bank RBK составила всего 2,1%, против 2,19% месяцем ранее и 7,5% год назад. Это один из лучших показателей качества кредитного портфеля как по топовой десятке БВУ РК, так и в целом по сектору.

Что касается Банка ЦентрКредит, здесь вес NPL 90+ в портфеле займов составил 4,98%, против 5,08% месяцем ранее и 6,5% год назад. В свою очередь, у ForteBank доля токсичных займов составила 5,4% от портфеля, против 5,33% месяцем ранее и 9,15% год назад.

В целом по сектору за месяц долю просроченных займов в ссудном портфеле удалось сократить 8 банкам из 22, за год — 10 БВУ РК. Вес NPL 90+ в портфеле за месяц сократили 7 банков, за год — сразу 14 БВУ. При этом у двух БВУ РК (Ситибанк Казахстан и Торгово-промышленный Банк Китая) сама модель бизнеса в принципе не предусматривает формирования просрочки.

Готовы ли казахстанские банки поддержать экономику страны займами в кризисный период?

В последние годы на Казахстан обрушился целый ряд кризисов. Так, на мировой кризис, вызванный пандемией COVID-19, наложился текущий геополитический коллапс, а кроме того, помимо глобальной турбулентности, в РК наблюдались и внутренние потрясения, связанные с «трагическим январём». В таких условиях доступная кредитная поддержка населения и бизнеса — единственный способ сохранить приемлемый уровень деловой активности и обеспечить экономический рост.

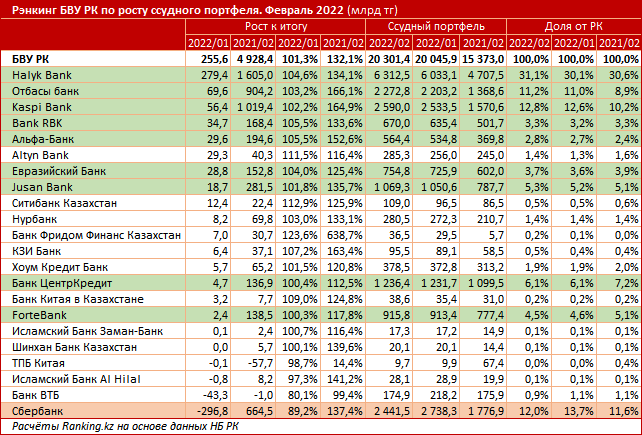

К весне текущего года ссудный портфель БВУ РК достиг 20,3 трлн тг. Несмотря на все сложности и кризисные волны, это на 255,6 млрд тг (или на 1,3%) больше, чем месяцем ранее, и на 4,9 трлн тг (или на 32,1%) больше, чем год назад. В месячной динамике в плюсе 18 из 22 БВУ РК (и 9 банков из топовой десятки), в годовой — 20 фининститутов.

Абсолютный лидер по росту ссудного портфеля как в месячной, так и в годовой динамике — крупнейший банк страны, Halyk Bank. За февраль банк нарастил объём займов на 279,4 млрд тг, за год — сразу на 1,6 трлн тг, до 6,3 трлн тг. Это уже 31,1% от всего казахстанского рынка займов.

В начале весны банк раскрыл данные консолидированной финансовой отчётности за 2021 год. Согласно этим данным, по итогам 2021 года 31% ссудного портфеля (брутто) фининститута пришлось на розничные займы, среди которых 15% составили ипотечные кредиты. Среди прочих секторов экономики наиболее активно Halyk Bank кредитует сферу услуг (12% от ссудного портфеля), оптовую торговлю и ритейл (11%), а также нефтегазовую отрасль, сферу недвижимости, энергетику и химическую промышленность (по 5% на каждую отрасль). Таким образом, банк поддерживает займами практически все приоритетные сектора экономики РК.

Ещё один крайне важный в сложившихся условиях фактор: Halyk Bank активно работает с малым и средним бизнесом РК. Так, на начало текущего года в банке обслуживалось порядка 449,9 тыс. клиентов МСБ, включая более 21,1 тыс. заёмщиков. Кредитный портфель МСБ составил 812,5 млрд тг, годовой рост — на 32%.

Рост судного портфеля

Второе место по месячному росту ссудного портфеля занял Отбасы банк: плюс 69,6 млрд тг, до 2,3 трлн тг по итогам февраля текущего года. За год банк нарастил объёмы займов на 904,2 млрд тг — также один из сильнейших показателей по сектору.

Отбасы банк — государственный фининститут, специализирующийся на системе жилстройсбережений и жилищных займах. В иных сегментах банк не работает. Более того, на текущий момент Отбасы банк планируют в принципе вывести из системы банков второго уровня и придать ему статус Национального института развития, который будет централизованно осуществлять учёт, постановку и распределение жилья в режиме «одного окна». Также Отбасы банк будет выведен из числа БВУ, поднадзорных Агентству по регулированию и развитию финансового рынка (АРРФР).

Замыкает тройку лидеров Kaspi Bank: плюс 56,4 млрд тг за февраль, до 2,6 трлн тг к началу весны текущего года. За год банк увеличил ссудный портфель более чем на 1 трлн тг.

В пятёрку лучших по месячному росту портфеля займов также вошли ещё два БВУ из топовой десятки банков-кредиторов страны: Bank RBK (плюс 34,7 млрд тг за февраль, до 670 млрд тг) и Альфа-Банк (плюс 29,6 млрд тг, до 564,4 млрд тг).

Заметим: в то время как Альфа-Банк в плюсе, ещё две российские «дочки», чьи материнские банки находятся под санкциями из-за текущей геополитической ситуации, созданной РФ, — в заметном минусе. Так, Банк ВТБ сократил ссудный портфель на 43,3 млрд тг за месяц, Сбербанк — сразу на 296,8 млрд тг. Это не только худший результат по сектору, но и единственное месячное сокращение ссудного портфеля у банка-кредитора из топовой десятки.

На фоне роста совокупного ссудного портфеля БВУ РК улучшается и его качество. Так, к марту текущего года доля просроченных займов в общем кредитном объёме составила всего 6,75% (против 6,77% месяцем ранее и 11,28% год назад). Для сравнения: пять лет назад показатель достигал 18,5%, а десятью годами ранее — критических 36,5%.

Что же касается особенно опасной «долгой» просрочки свыше 90 дней (NPL 90+), то её доля в ссудном портфеле составила лишь 3,48%, против 6,92% годом ранее. К сведению: вес NPL 90+ пять лет назад достигал 7,32% от портфеля, а десять лет назад — 31,83%.

Заметим, что сейчас банки оперативнее реагируют на ситуацию с несвоевременным погашением платежей по займам и реже допускают вылет на «долгую» просрочку. Так, доля NPL 90+ от всего объёма просроченных займов к весне текущего года составила 51,6%, в то время как в 2015–2021 годах показатель превышал 80%. То есть сейчас в зону «плохих» кредитов переходит лишь каждый второй заём, имеющий просрочку по платежам, а ранее — 4 из 5 таких займов.

Что касается конкретных БВУ, то у лидера сектора, Halyk Bank, вес просроченных займов в ссудном портфеле составляет лишь 4,84%, а непосредственно NPL 90+ — и вовсе незначительные 2,34%.

У Kaspi Bank доля просроченных займов в портфеле выше — 9,74%. Впрочем, непосредственно вес NPL 90+, хотя и немного выше среднего по рынку, составляет лишь 4,2%.

В случае специализирующегося на ипотечном кредитовании Отбасы банка, в силу особенностей бизнес-модели фининститута, просрочка по кредитам практически отсутствует (NPL 90+ — всего 0,07% от портфеля).

Читайте также: