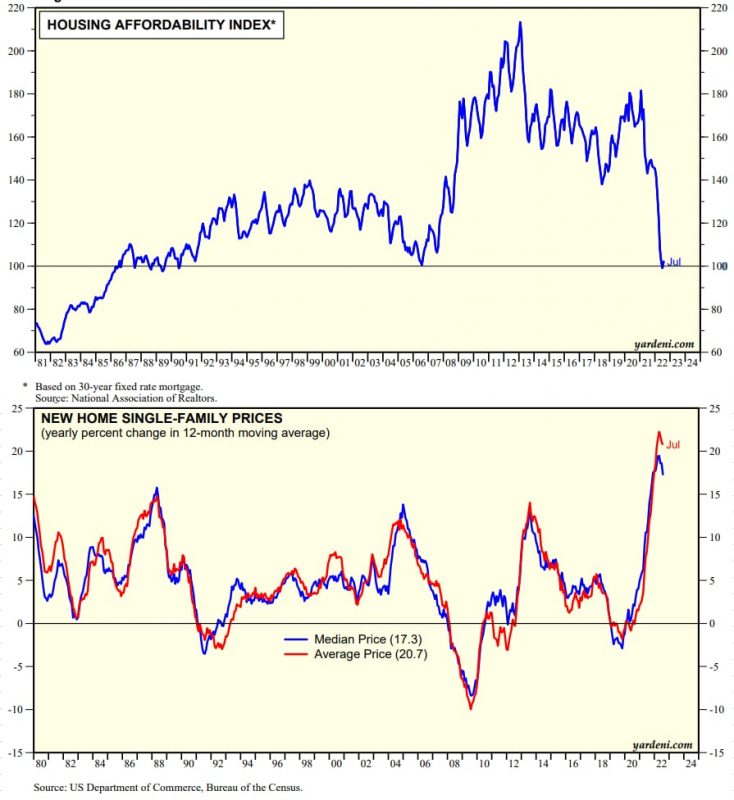

В результате схлопывания пузыря на рынке недвижимости США доступность жилья упала до самого низкого уровня с 1986 года. Темпы изменения индекса за последний год являются самыми быстрыми в истории США, и никогда ранее доступность жилья не ухудшалась так быстро и так сильно, сообщает Bizmedia.kz.

Пузырь на рынке недвижимости США

Три основные причины нынешнего спада на рынке жилья — это замедление роста номинальной заработной платы, запредельные темпы роста цен на недвижимость и повышение ставок по ипотечным кредитам.

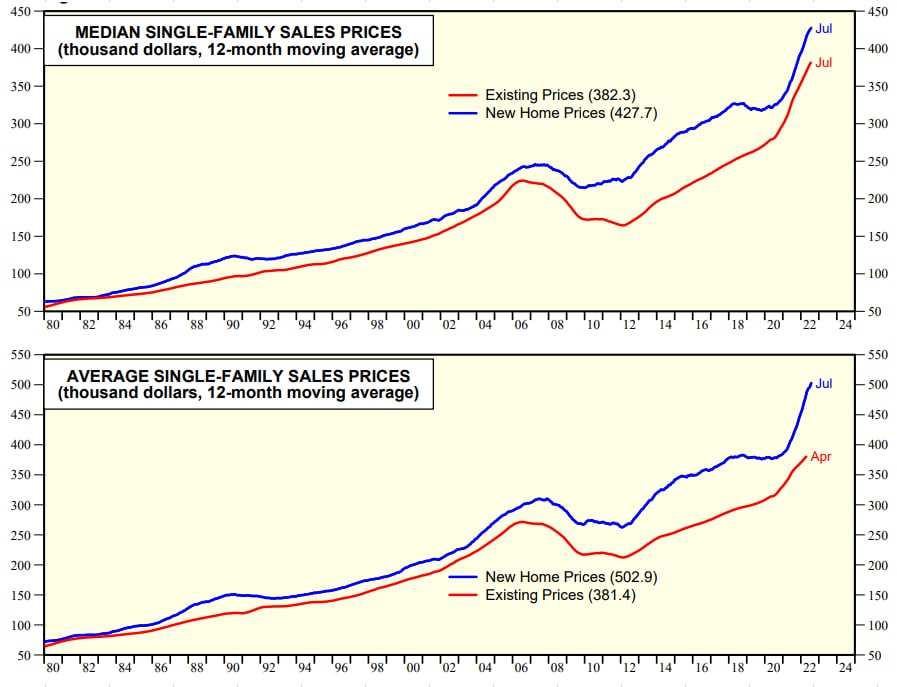

Медианная цена

Медианная цена нового дома в США достигла $428 000 по состоянию на май 2022 года. Цена на существующий дом составляет $382 000, что на 40% больше, чем два года назад. Годовой темп роста сейчас составляет 17,3%.

Средняя цена

Средняя цена нового дома составляет 503 000 долларов, а средняя цена существующего дома — 382 000 долларов. Двухлетний темп роста составляет почти 40%, а годовой темп роста цен — почти 21%.

Читайте также: Как дешевая ипотека может негативно повлиять на экономику Казахстана

Рост цен

Рост цен на недвижимость за последние два года был беспрецедентным. Цены значительно выросли как за один год, так и за два года. Это отражает общее состояние рынка.

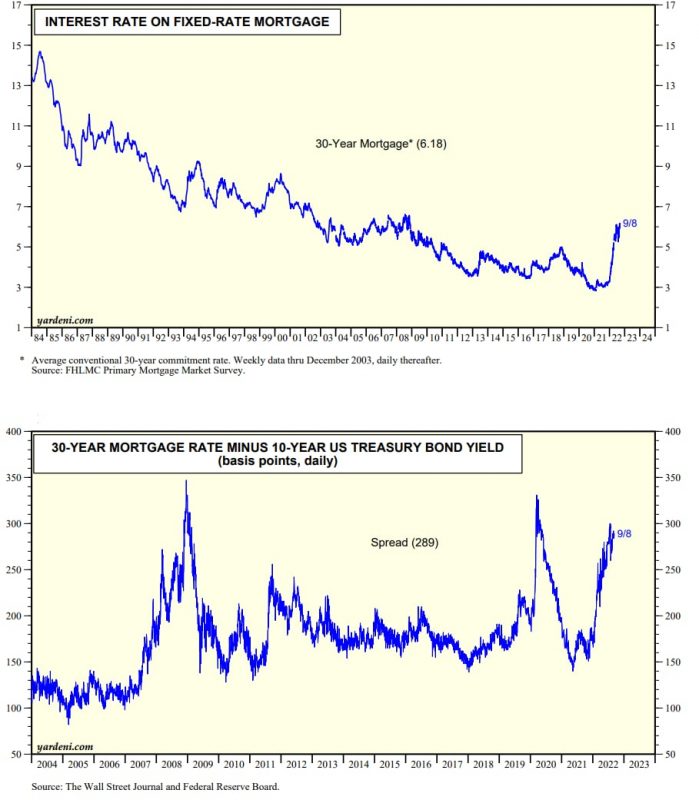

Стаки по ипотеке

Рыночные ставки по 30-летнему ипотечному кредиту достигли самого высокого уровня с 2008 года — 6.18% — и, скорее всего, они продолжат расти. С 2001 года ставки никогда не превышали 7%, но в ближайшем будущем ситуация может измениться.

Изменение ставки с января 2022 года по сентябрь 2022 года является беспрецедентным, последний раз подобное происходило в начале 70-х годов.

Разница между процентными ставками по 30-летним ипотечным кредитам и 10-летним казначейским облигациям увеличилась до 290 базисных пунктов, что является самым широким разрывом с марта 2020 года и кризисного января 2009 года. Рынок ипотечных ценных бумаг находится в самом высоком напряжении за последние 20 лет. Именно поэтому ФРС провалила свой план по продаже MBS с баланса. Ранее отмечалось, что объем MBS на балансе даже увеличился с июня.

Читайте также: Почему цены на жилье растут? Виноват нестабильный тенге

Итог

Существует ряд факторов, которые привели к нынешнему состоянию рынка жилья. Среди наиболее заметных — самый быстрый рост цен за последние 50 лет, беспрецедентный пузырь и масштаб потрясения. Это привело к наихудшему состоянию рынка недвижимости за последние 35 лет.

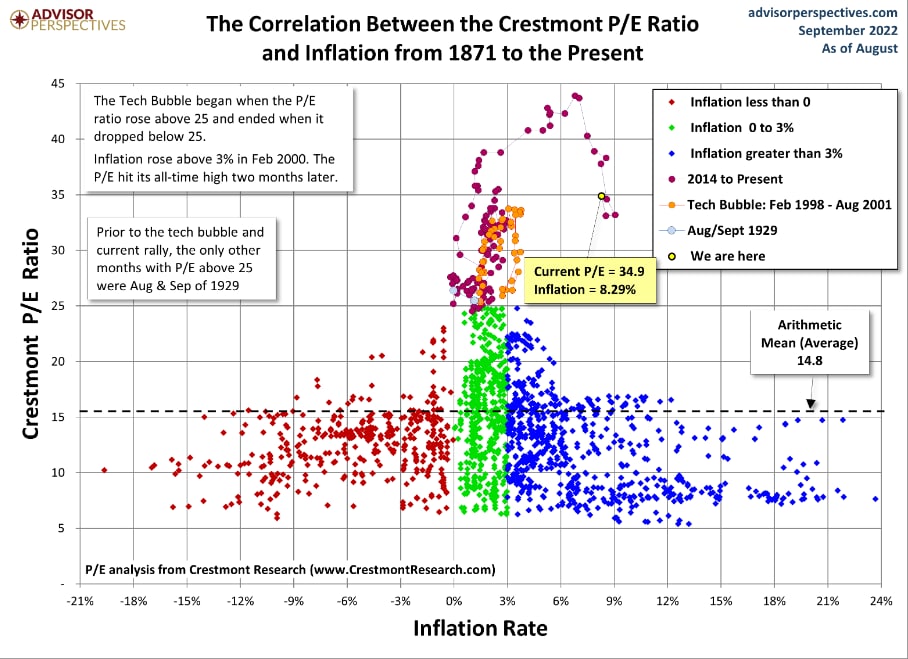

Масштаб пузыря на рынке США

Размер пузыря на американском рынке все еще значителен по сравнению с историческими стандартами. Однако многие участники финансового рынка неточно оценивают ситуацию, и в результате они могут не принимать необходимых мер предосторожности для защиты своих инвестиций.

Справочно:

P/E означает «цена к прибыли». Это показатель того, сколько инвесторы готовы заплатить за каждый доллар прибыли, полученной компанией. Чем выше P/E, тем дороже акции компании.

Оценка P/E

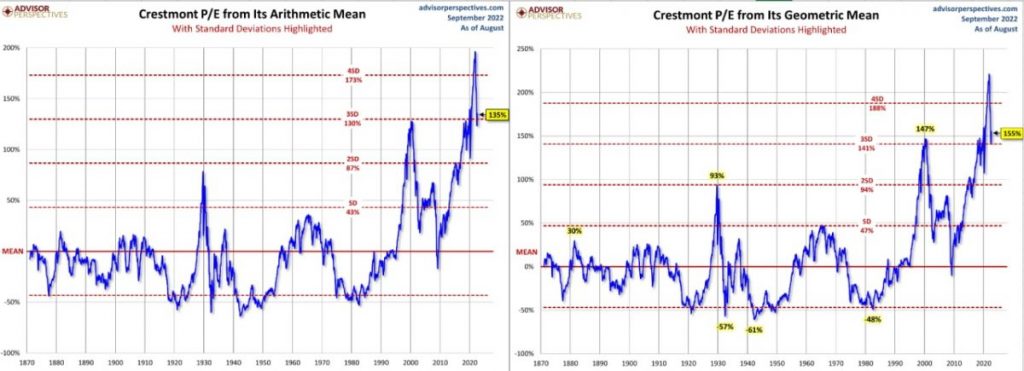

В настоящее время рынок стоит гораздо дороже, чем в прошлом, а коэффициент P/E значительно превышает 150-летний тренд. Это отклонение особенно заметно в случае технологических компаний, цены на акции которых намного выше, чем можно было бы ожидать, исходя из их доходов.

Текущая оценка P/E является очень дорогой, даже после падения рынка на 15-17% по отношению к январским максимумам. Это соответствует пузырю доткомов 2001 года и в два раза дороже, чем огромный пузырь 1930 года, после которого на рынке наступил 50-летний штиль!

Три пузыря

Три пузыря за 150 лет были вызваны разными причинами, и у каждого был свой крах и стабилизация.

Рынок обычно не так высоко оценивает компании, когда инфляция высока. В течение 150 лет при инфляции выше 6% рынок никогда не котировал P/E выше 17. Сейчас рынок оценивает P/E почти в два раза выше.

Средняя рыночная оценка в период инфляции выше 6% составляла 11,5 P/E, и был длительный период, когда концентрация рыночных оценок распределялась между 6 и 10 P/E.

Чем выше инфляция, тем ниже P/E. Это связано с тем, что рынок боится как дефляции, так и высокой инфляции, но инфляция выше, а наилучший диапазон инфляции для устойчивого роста — от 1 до 2,5%, когда рынок дает самую высокую оценку.

Заключение

Третий важный момент заключается в том, что многие люди не осознали, насколько рискованными являются текущие рыночные условия. Все эти рыночные мультипликаторы работали только тогда, когда инфляция была низкой, а деньги — дешевыми. Однако с началом фазы ужесточения, вероятно, эти условия больше не сохранятся.

Чтобы нормализовать балансовые соотношения, рынок должен будет уменьшиться в цене в два раза.