Аналитический центр АФК провел обзор банковского сектора Казахстана за первые девять месяцев 2022 года. Обзор показал, что банковский сектор стабилен и продолжает расти. Казахстанские банки хорошо капитализированы и обладают высокой ликвидностью, сообщает Bizmedia.kz.

Рост ставок по ряду продуктов

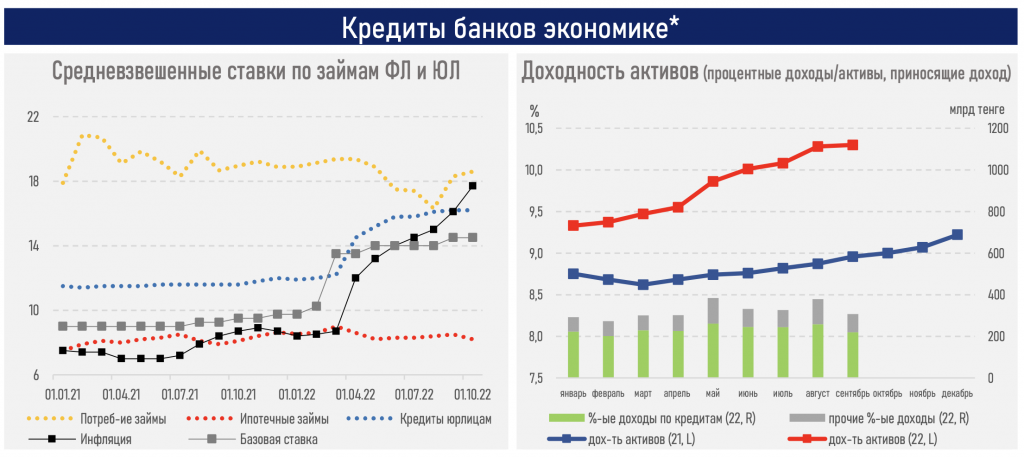

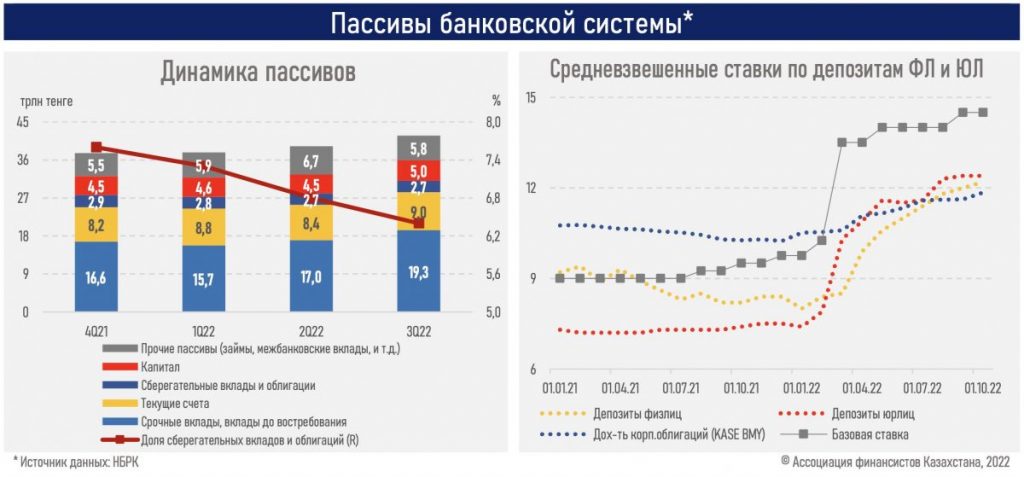

Базовая ставка выросла, поэтому ставки по ряду кредитных и депозитных продуктов также увеличились. Это прямым образом влияет на потребителей, которым теперь придется платить больше за кредиты, но привлекательность тенговых депозитов выросла.

Высокий рост розничных вкладов

Высокий рост розничных депозитов (+9,3%) мог быть обусловлен следующими факторами:

- Благоприятная динамика реальных денежных доходов, которые выросли на 3,8%.

- Эффект от повышения базовой ставки.

- Приток средств нерезидентов.

Доля высоколиквидных активов снизилась

Согласно последним данным, активы банковского сектора за отчетный период выросли на 10,9%, а кредитование увеличилось на 10,4%. В то же время доля высоколиквидных активов снизилась с 31,1% до 30,5%.

Драйвер роста кредитов

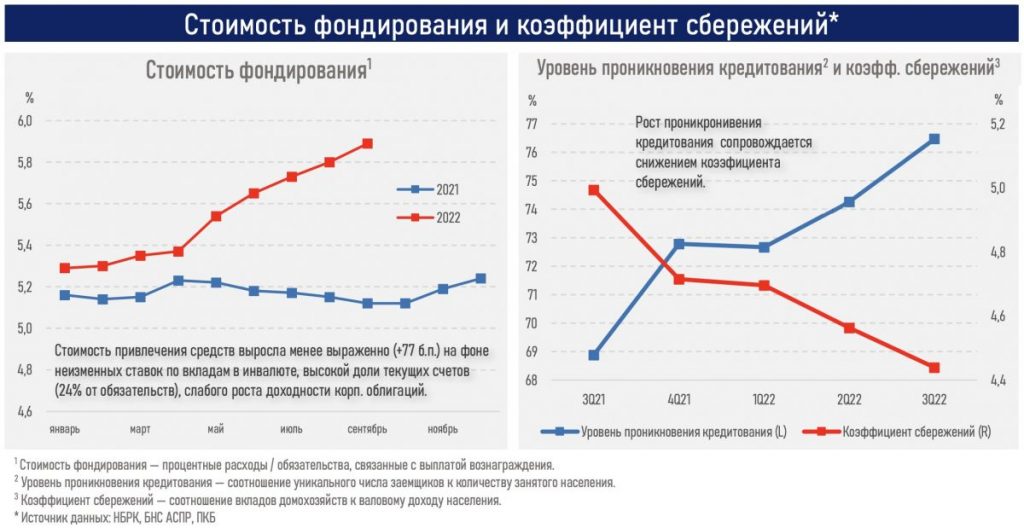

Кредитование экономики происходило в основном за счет розничного кредитования, особенно ипотеки (+28,8%).

Рост розничного кредитования

Помимо усиления инфляционных процессов, номинальный рост розничного кредитования мог быть обусловлен притоком новых заемщиков (+341 300), нерыночными ставками в отдельном сегменте, а также низким общим долгом населения (менее 14% ВВП).

Рост ставок по ряду банковских кредитных продуктов

После повышения базовой ставки банки повысили ставки по ряду продуктов, за исключением потребительских и ипотечных программ.

Нет немедленных изменений

Ставки по ипотечным и потребительским кредитам не меняются немедленно в ответ на изменение прайм-рейта в связи со льготными программами, снижением процентной маржи и широкой популярностью кредитов с рассрочкой платежа.

Стоимость риска выросла

Тем не менее, процентная маржа сектора выросла (+47 б.п. до 5,59%) благодаря более ускоренному росту доходности активов над стоимостью фондирования. Стоимость риска немного выросла, отражая работу по созданию резервов (+14%) и последующее сокращение неработающих кредитов (NLP) в рамках индивидуальных планов, утвержденных в начале года.

Качество ссудного портфеля

Качество кредитного портфеля — стабильное, отражая высокие стандарты кредитования и общий рост кредитного портфеля.

Ставки по обязательствам

Ставки по облигациям растут вслед за базовой ставкой. Однако изменения доходности корпоративных облигаций незначительны из-за снижения эмиссионной активности (-35%) и низкой ликвидности вторичного рынка.

Драйвер роста обязательств

Драйвером роста обязательств стали корпоративные депозиты (+17%). Это происходило на фоне стимулирующей фискальной политики.

Читайте также: