Стабильность банковского сектора играет важную роль в росте и развитии экономики страны. К сожалению, бывают случаи, когда у финансового регулятора не остается другого выбора, кроме как отозвать лицензии и ликвидировать некоторые банки. Такие действия могут иметь последствия, как для вкладчиков , так и экономика в целом, сообщает Bizmedia.kz со ссылкой на Ranking.kz.

Какие банки уже ликидированы

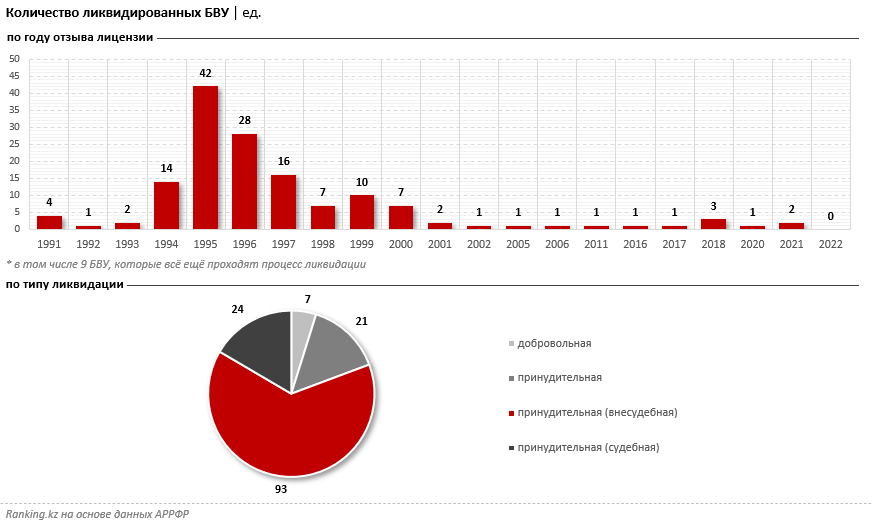

С момента провозглашения независимости Казахстана в 1991 году в общей сложности 136 банков были ликвидированы. Из них более 90% были закрыты до начала нового века в 2001 году.

64% этих БВУ относятся к принудительно ликвидированным внесудебным способом, 17% — к принудительно ликвидированным судебным способом, 14% — к принудительно ликвидированным, 5% — к добровольно ликвидированным.

В 2021 году правительство отозвало лицензии у двух финансовых учреждений Казахстана — Аsia Credit Bank и Capital Bank Kazakhstan. Этому предшествовал отзыв лицензии у банка Tengri Bank в 2020 году. Причины отзыва лицензий могут быть разными.

Отзыв лицензий у вышеупомянутых банков был вызван целым рядом факторов, которые включали систематические нарушения пруденциальных нормативов и (или) других обязательных к соблюдению норм и лимитов, систематическое невыполнение мер надзорного реагирования, невыполнение крупным участником банка требований уполномоченного органа по дополнительной капитализации и отнесение банка к категории неплатежеспособного.

Так какие же банки подвержены риску ликвидации и банкротства? Рассмотрим 9 БВУ, которые всё ещё проходят процесс ликвидации. У 8 из 9 этих фининститутов лицензии были отозваны в 2016–2021 годах. Все эти банки объединяет один фактор — минимальная доля в банковском секторе.

На момент ликвидации семь банков в Казахстане имели всего 1% от общей доли рынка. В их число входили Capital Bank Kazakhstan и Аsia Credit Bank составляли всего 0,1%, доля Tengri Bank — 0,3%, доля Банка Астаны — 0,6%, доля Эксимбанка Казахстан — 0,2%, доля Qazaq Banki — 0,9%, доля Delta Bank — 0,8%, доля Казинвестбанка — 0,7%. У каждого ликвидированного БВУ доля не превышала 1% рынка, а у пяти банков она и вовсе составляла менее 0,5%.

В каком состоянии банки Казахстана сейчас, в 2023 году

Банковский сектор Казахстана в настоящее время находится в состоянии относительной стабильности, и это подтверждают различные международные рейтинговые агентства. Их анализ показывает, что сектор стал гораздо более устойчивым к кризисным ситуациям, при этом банки внедрили различные меры по улучшению своей безопасности и возможностей управления рисками.

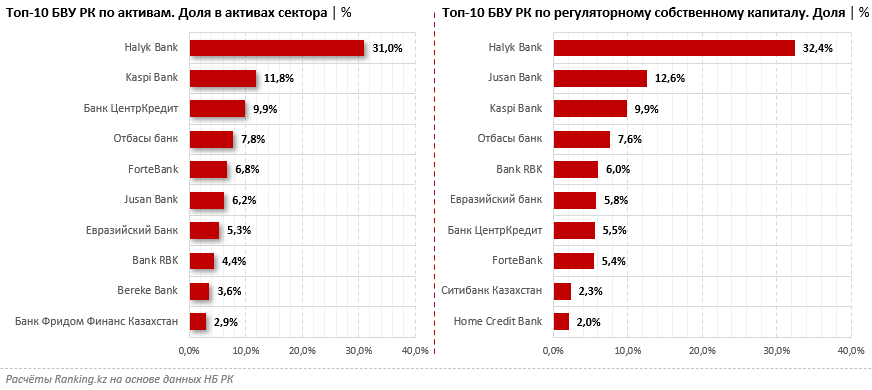

Стабильность и устойчивость крупных банков второго уровня не имеет себе равных. Это видно из того, что на долю этих 10 крупнейших банков приходится 92,4% активов и 93,2% собственного капитала.

В десятку крупнейших банков Казахстана по размеру активов входят Halyk Bank, Kaspi Bank, Банк ЦентрКредит, Отбасы банк, ForteBank, Jusan Bank, Евразийский Банк, Bank RBK, Bereke Bank и Банк Фридом Финанс Казахстан.

Вышеупомянутые БВУ — крупнейшие игроки сектора, все они располагают достаточными объёмами собственного капитала. Кроме того, как мы отмечали ранее, подтверждением устойчивости банков также является оценка со стороны международных рейтинговых агентств, таких как Moody’s, Fitch Ratings и S&P Global Ratings. Почти все крупнейшие БВУ РК имеют неплохие рейтинги.

Halyk Bank, Jusan Bank, Kaspi Bank, Отбасы банк, Bank RBK, Евразийский Банк, БЦК, ForteBank, Ситибанк Казахстан и Home Credit Bank являются одними из ведущих банковских учреждений с точки зрения регулятивного собственного капитала в Казахстане.

Откуда такая устойчивость

За последние два года банковский сектор Казахстана продемонстрировал устойчивость и развитие, при этом все основные показатели демонстрируют рост. Несмотря на различные геополитические и макроэкономические факторы, которые бросали вызов сектору, ему удалось сохранить устойчивость.

В 2022 году банки Казахстана отметили значительный рост своих активов, составивших 44,6 триллиона тенге (на 18,4% больше по сравнению с предыдущим годом). Такое впечатляющее увеличение активов было обусловлено быстрым ростом сектора кредитования — 22,8 триллиона тенге (на 23,3% больше, чем годом ранее). Доля активов банков в ВВП по состоянию на 1 января 2023 года составила 46,2%.

В 2022 году Агентство по регулированию и развитию финансового рынка Казахстана провело первый комплексный обзор качества активов (AQR ) десятка крупных банков, активы которых составляют 71% банковской системы Казахстана. В ходе AQR было проанализировано 19 млн займов на сумму 15,2 трлн тг, в том числе более 14 тыс. крупных заёмщиков.

Согласно последним оценкам, дополнительное формирование провизий, вероятно, достигнет 2,3 процентных пункта, что обеспечит банкам необходимую финансовую свободу действий для наращивания объемов кредитования и поддержки экономического роста.

Заключение и ответ на главный вопрос: «Могут ли некоторые казахстанские банки ликвидировать в 2023 году»

Результаты оценки показали, что общий уровень достаточности капитала в системе значительно превышает нормативный минимум, обеспечивая вкладчикам банков-членов AQR высокую степень защиты от потенциальных рисков.

Ожидается, что крупнейшие банки страны будут продолжать свою деятельность и выполнять свои жизненно важные финансовые обязанности в обозримом будущем. Их солидная капитализация, разумное управление и государственное регулирование помогают обеспечить их стабильность и предотвратить потенциальную угрозу банкротства.

Читайте также:

- S&P Global подтвердил рейтинг сразу 7 банкам Казахстана

- Депозиты юрлиц в казахстанских банках выросли за год до 14 трлн тенге

- S&P Global Ratings повысило рейтинг «Sinoasia B&R» в ожидании сделки с «Банком ЦентрКредит»

- Стало известно, в какие банки казахстанцы несли деньги, чтобы открыт депозит в 2023 году